Las fusiones y adquisiciones (‘M&A’ por sus siglas en inglés) de restaurantes están teniendo un impacto influyente en la industria global de servicios de alimentos. Las grandes empresas están creciendo y consolidando cadenas en todas las categorías, cocinas y tecnologías. Y sea cual sea el clima económico, habrá una oportunidad en el sector. Si hay una crisis de liquidez, las oportunidades de fusiones y adquisiciones vendrán a través de la consolidación y la inversión en activos en dificultades. Si la economía está en auge, las marcas y los mercados emergentes revelarán nuevos objetivos de adquisición creciente y buscarán establecer puntos de apoyo en nuevas geografías (los acuerdos transfronterizos representan más de un tercio de la actividad global de M&A).

Si bien esperamos que la actividad de fusiones y adquisiciones continúe aumentando durante los próximos cinco años, habrá un cambio significativo en las estrategias. Hay mucho capital para invertir en empresas de restaurantes y algunos conceptos, que ni siquiera están en el radar en este momento, saltarán a valoraciones muy altas en los próximos años.

Cuando los componentes correctos se combinan dentro de una plataforma, el todo puede ser mucho mayor que la suma de sus partes, y esto se refleja en las valoraciones.

A continuación, brindamos información adicional sobre fusiones y adquisiciones en la industria de restaurantes.

Adquisiciones de Restaurantes: Una Tesis de Tres Cubos

Este puede ser el momento perfecto para una adquisición mutuamente ventajosa, optimizar las carteras y ganar participación en el mercado.

Estamos viendo una variedad de oportunidades a través de geografías, categorías, cocinas y fases del ciclo de vida empresarial. Y así como los cazadores no esperan hasta tener hambre para salir a cazar, hay que prepararse para esta ráfaga con actividades de inversión antes de que inicie, sentando las bases para una cacería exitosa.

Una Tesis de Inversión Positiva en la Industria de Restaurantes

La fiebre de fusiones y adquisiciones se está extendiendo y está al rojo vivo a través de geografías, cocinas, categorías y tipos de propiedad, desde nuevas empresas de tecnología de restaurantes e iniciativas de capital de riesgo corporativo hasta marcas emergentes y la consolidación de marcas maduras y en dificultades en todo el mundo.

Creemos que las inversiones relacionadas con los servicios de alimentos se pueden agrupar en uno de estos tres tipos:

1. Cadenas de Restaurantes que son Activos en Dificultades: negocios que se han visto muy afectados por la pandemia y no han podido recuperarse, algunos de los cuales deberían salvarse. De lado del vendedor, esto supone una oportunidad para encontrar el socio adecuado que se mantenga fiel a su marca, a sus empleados y a sus clientes. De lado del comprador, es probable que estos negocios se puedan comprar con un descuento, dadas las condiciones actuales del mercado.

2. Respaldo y Crecimiento de Operadores de Restaurantes Fuertes: cadenas con alto potencial de crecimiento y un sólido estado financiero que podrían usar efectivo para respaldar una mayor expansión. Las ventajas de tener liquidez durante una recesión incluyen la capacidad de contratar a los mejores talentos, obtener ubicaciones privilegiadas (a menudo con mejores condiciones de arrendamiento) y ganar participación en el mercado (muchas veces a expensas de los competidores que no pueden permitirse las inversiones necesarias).

3. Apuestas al Futuro de la Industria: responde preguntas tales ¿Cómo se ve la industria en un mundo posterior al coronavirus? ¿Qué categorías, operadores y conceptos serán los beneficiarios de los cambios que impactan esta industria? y ¿Qué empresas están liderando este cambio? Las innovaciones que ya estaban en marcha se aceleraron con COVID-19 sirviendo como catalizador para la adopción al cambio.

Algunos inversionistas podrían estar interesados en los tres cubos, o en ciertos aspectos de solo uno. Habrá capitales que quieran operar y sepan cómo integrarse bien en las plataformas existentes, pero habrá otros que necesiten conocimiento especializado para administrar un nuevo sistema (que incluso puede estar en un segmento, categoría o geografía diferente). Los mejores datos y asesores pueden ayudar en cada uno de los cubos de inversión, o en todos ellos, así como a impulsar a las organizaciones y a los inversores.

La Actividad de M&A Tiende a Alcanzar Máximos Casi Históricos

Los ejecutivos con visión de futuro están utilizando fusiones y adquisiciones para fortalecer sus operaciones: lograr un crecimiento de primera línea, consolidar la participación de mercado y agregar las capacidades tecnológicas necesarias. Los acuerdos que se hagan hoy tendrán un profundo impacto en el futuro de estas organizaciones.

Si bien el crecimiento de la industria es estable y constante, algunos subsectores y categorías pueden caracterizarse por una fuerte competencia (recomendamos leer sobre el caso de la industria de restaurantes en Chile). En algunos entornos, es más peligroso quedarse quieto que asumir riesgos calculados. Incluso las economías de frontera están pasando rápidamente de fragmentadas a dominadas por las cadenas, y los restaurantes tendrán que hacer aún más para diferenciarse de sus competidores y fortalecer sus sistemas con un crecimiento en tamaño y escala.

Este período de capital económico y oportunidad global está llegando a su fin, y los equipos de liderazgo se enfrentan a una difícil elección: ejecutar un plan de adquisición sólido y agresivo para crecer rápidamente o tratar de sobrevivir a la presión contra competidores más grandes y/o más ágiles que aprovecharon este momento para sentar las bases de un futuro seguro. Las adquisiciones tienen sentido estratégico en esta época, pero solo si estos movimientos están respaldados por una sólida diligencia debida y una estrategia con visión de futuro.

Beneficios de las Fusiones y Adquisiciones de Restaurantes

Para las marcas maduras, las fusiones y adquisiciones ofrecen oportunidades de expansión y consolidación. En Estados Unidos, este es el caso de muchos restaurantes casuales de servicio completo (casual dining): el 33 % de las ofertas anteriores a COVID (2018-2019) involucraron objetivos en la categoría. En otros casos, los acuerdos se centraron más en empresas en crecimiento. Esta estrategia ha sido exitosa para el sector de comida rápida en el pasado y está comenzando a beneficiar, cada vez más, a las empresas que tienen un ángulo de “El Futuro del Servicio de Alimentos“, ya sea en tecnología, innovación u optimización al frente y al fondo de la empresa, en un modelo económico unitario mejorado, o en empresas de reparto y entrega de alimentos (que han recibido una enorme cantidad de inversión de capital en los últimos años).

Hay una variedad de factores que influyen en las decisiones de fusiones y adquisiciones, ya sea que se centren principalmente en motivaciones estratégicas o financieras. Si bien estos factores impulsores de M&A no son necesariamente nuevos, comprender el panorama en evolución ayuda a identificar oportunidades de creación de valor no tradicionales y una mejor evaluación del riesgo.

La consolidación en estos sectores permite a las empresas ganar participación en el mercado, lo que puede ayudar desde el punto de vista de la gestión y la optimización de los gastos generales. En otros casos, los inversores se centran más en la reducción de costos. A continuación, presentamos algunos de los beneficios que motivan las fusiones y adquisiciones en el sector de restaurantes.

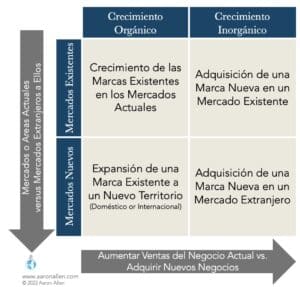

1. Desarrollo Sustancial de Primera Línea cuando el Crecimiento Orgánico es Difícil de Lograr

Cuando el crecimiento orgánico es difícil de alcanzar (especialmente en categorías maduras, como pizza), las adquisiciones pueden hacer que las líneas generales de ingresos de la empresa sigan subiendo en pendientes pronunciadas. Un concepto existente llega a su nuevo propietario con todo su valor tangible e intangible, desde unidades y equipos hasta menús y marca, así como con su base de clientes. Combinadas, estas nuevas incorporaciones a la cartera original aceleran el crecimiento de ventas.

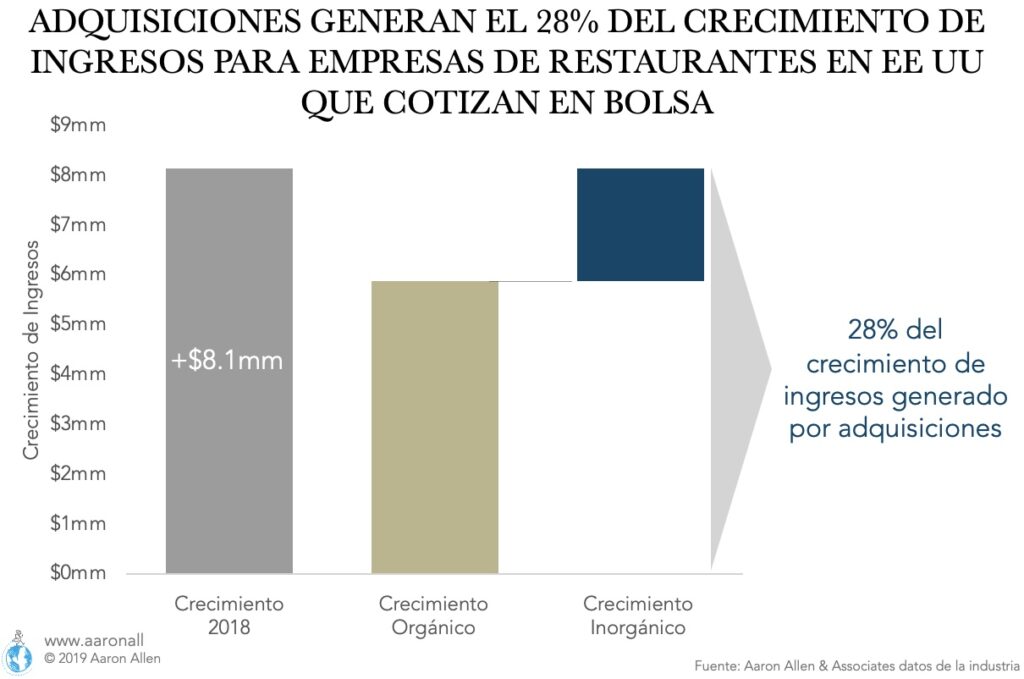

En 2018, el crecimiento de los ingresos entre las empresas de servicios de alimentos que cotizan en la bolsa en Estados Unidos ascendió a $ 8.1 mil millones (un crecimiento interanual de +7%, de $122.1 mil millones a $130.3 mil millones). El crecimiento inorgánico (procedente de adquisiciones) fue responsable del 28% del aumento. En el cada vez más saturado mercado estadounidense, el crecimiento inorgánico seguirá teniendo impactos significativos tanto para las empresas públicas como para las privadas.

2. Ampliar la Participación de Mercado Mientras se Adquiere a la Competencia

La consolidación es un tema importante en todo el sector de servicios de alimentos, desde el segmento de comida informal en declive hasta el sector de entrega a domicilio en auge, y esperamos que esta tendencia se acelere. Esta estrategia es especialmente útil para las medianas empresas que esperan aumentar su participación en el mercado.

Ejemplo: en abril de 2018, comenzaron a surgir rumores de una fusión entre DoorDash y Postmates. En febrero de 2018, Postmates controlaba el 9,1 % del mercado de entregas en Estados Unidos, mientras que DoorDash reclamaba el 13,9 %. Ese 21% combinado los colocaría por delante de Uber Eats, que controlaba el 19,9 %, y consolidaría su liderazgo sobre Amazon (con 4,0 % de participación de mercado).

3. Entrar en Nuevos Mercados Fértiles de Rápido Crecimiento

Las adquisiciones pueden ser un medio para penetrar mercados extranjeros o nuevos segmentos o categorías “sin hacer el trabajo” y dedicar tiempo a configurar una cadena de suministro, establecer una estrategia de ubicación, probar el nuevo concepto, etc.

Ejemplo: Amazon compró la empresa de comercio electrónico del medio oriente Souq en julio de 2017, dando a la empresa estadounidense acceso a 45 millones de usuarios en una región en la que las compras online crecen a velocidades récord. El comercio electrónico se duplicó entre 2015 y 2017, y se estimó que registra tasas de crecimiento superiores al 20% en 2021.

4. Diversificación

Agregar marcas a una cartera puede traer nuevos tipos de clientes a la órbita de un sistema.

Ejemplo: Coca-Cola ha estado comprando y desarrollando nuevas líneas de bebidas durante casi dos décadas. Desde Odwalla (2001) hasta Honest Tea (2008) y Costa Coffee (2018), el indiscutible campeón de los refrescos está intentando llegar a los clientes que se preocupan por su salud.

Estas compras, junto con el desarrollo interno de marcas como Dasani, brindan a Coca-Cola la oportunidad de vender a todo tipo de consumidor.

5. Conseguir Productos o Empresas Innovadoras

El sector de servicios de alimentos todavía está experimentando cambios sísmicos y se espera que este ritmo continúe, si no se acelera, en los próximos años, impulsado no solo por desarrollos tecnológicos aún más transformadores, sino también por la llegada de la Generación Z, el grupo demográfico más grande en los Estados Unidos para 2019. Las adquisiciones pueden ayudar a las empresas a seguir el ritmo de evolución de la industria, y el manejo de Starbucks en su adquisición de Teavana es un caso de estudio clave en esta estrategia.

Ejemplo: desde que compró la compañía de té en 2012, Starbucks ha integrado sus productos en sus propias unidades, convirtiendo a Teavana en una marca de mil millones de dólares. Donde la empresa matriz fracasó fue en el desarrollo y fomento de unidades independientes: la estrategia inmobiliaria se centró principalmente en los centros comerciales, que continúan sufriendo la disminución del tráfico. En julio de 2018, Starbucks anunció que cerraría las 379 ubicaciones de Teavana. Algunos se apresuraron a clasificar esto como otro ejemplo del historial irregular de adquisiciones de Starbucks, que incluye los jugos Evolution Fresh y la panadería La Boulange.

Pero el giro de la empresa, desde las tiendas minoristas hasta las ventas en tiendas de comestibles, muestra una astuta comprensión de las tendencias del mercado (y su sólido conocimiento de las estrategias corporativas de fusiones y adquisiciones). La medida no solo rescata a la marca desde el cementerio de los centros comerciales, sino que también le da a Starbucks una nueva línea de ingresos minoristas, especialmente clave después de vender los derechos de venta de café en tiendas de comestibles a Nestlé en mayo de 2018.

6. Integrar Tecnologías de Mejora de Valor

Todavía en 2009, algunas operaciones de servicios de alimentos veían su presencia en línea como opcional. En la conferencia de la NRA de ese año, Sally Smith de Buffalo Wild Wings dijo que su organización adoptaría un enfoque de ‘esperar y ver’ en las redes sociales. Tal actitud hoy en día se siente increíblemente desactualizada: la pregunta no es si hay que integrar la tecnología, sino cómo hacerlo. Las adquisiciones son una forma segura de agregar tecnología a una operación.

Ejemplo: A medida que el capital de riesgo (venture capital) ha aumentado su popularidad en los últimos años, las corporaciones también se han sumado al juego. La construcción de un grupo de Capital de Riesgo Corporativo (CVC, por sus siglas en inglés) tiene mucho mérito, y no se trata solo de generar futuros rendimientos financieros. La inversión correcta de CVC puede desbloquear nuevas capas de crecimiento, abrir oportunidades de expansión de canales o impulsar eficiencias mejoradas en todo el sistema a través de nuevas tecnologías. Varias empresas de servicios de alimentos han buscado programas de CVC debido a esto, como Starbucks, Chipotle y Yum! Brands. Otras compañías, como McDonald’s, han invertido activamente en nuevas empresas de tecnología en los últimos años, incluyendo la adquisición de Dynamic Yield (análisis predictivo) y Apprente (reconocimiento de voz).

7. Impulsar Nuevos Productos en el Mercado

Para las carteras multi-marcas que desean agregar nuevos conceptos, las adquisiciones se saltan la fase de desarrollo y prueba de concepto y pasan directamente a la expansión.

Ejemplo: esta estrategia parece motivar al sólido MTY Food Group, que ahora controla más de 70 marcas. En noviembre de 2017, agregó dos conceptos de hamburguesas, The Counter y Built Custom Burgers, para seguir expandiendo aún más su cartera.

Otros participantes en el sector de alimentos y bebidas están haciendo movimientos similares. En mayo de 2018, los supermercados Kroger invirtieron 700 millones de dólares en Home Chef, una empresa de kits de comidas con sede en Chicago que entrega 3 millones de comidas a domicilio todos los meses. Home Chef continuará con su negocio original mientras hace que sus productos estén disponibles en las tiendas de comestibles Kroger, lo que permitirá a la cadena acceder al creciente sector de kits de comida, y estimó ingresos de $10 mil millones en 2020.

8. Reivindicar el valor de la marca y la propiedad intelectual

En 2015, los activos intangibles, que incluyen la propiedad intelectual y el fondo de comercio, representaron un asombroso 84% del valor de S&P 500. Esto indica un aumento de 394% en 40 años. A nivel mundial, los negocios más rentables son los de las economías de la idea y el conocimiento, y el valor proviene cada vez más de las marcas y los nombres comerciales. Adquirir operaciones de restaurantes tras una quiebra puede reavivar una propiedad intelectual todavía valiosa, añadiendo su valor a la cartera del comprador.

Ejemplo: en 2017, Landry’s ganó una subasta para adquirir Joe’s Crab Shack y Brick House Tavern, pagando solo $57 millones por las dos marcas. Con 95 ubicaciones abiertas en su momento, cada unidad le costó a Landry’s aproximadamente $600,000; una ganga teniendo en cuenta las ventas promedio por restaurant de $3,1 millones de dólares reportado por los conceptos en 2013.

Las adquisiciones centradas en la propiedad intelectual también están avivando el sector de entregas a domicilio. En enero de 2018, Uber Eats compró la empresa emergente Ando, con sede en Nueva York; un portavoz de la empresa explicó que “los conocimientos de Ando ayudarán al equipo de tecnología de restaurantes [de Uber] a medida que trabajamos con nuestros socios de restaurantes para hacer crecer su negocio”. A medida que las empresas de reparto y entrega continúen consolidándose, veremos plataformas más grandes que compran a competidores más pequeños para acceder, no solo a su tecnología patentada, sino también a los datos que han recopilado sobre el comportamiento del consumidor.

9. Completar el Rompecabezas de la Línea de Productos

Las grandes empresas pueden realizar pequeñas adquisiciones para consolidar su participación en el mercado, comprar competidores o ingresar a nuevos mercados. Muchos de los acuerdos mencionados aquí califican como adquisiciones complementarias, en las que una operación más pequeña se integra en la cadena de suministro y en la red de distribución de una organización más grande. Esta es la estrategia que está siguiendo General Mills al agregar marcas como Annie’s Organic Foods, Larabar y, más recientemente, Blue Buffalo Pet Products. Los acuerdos permiten a General Mills entrar al mercado orgánico y saludable y además brindan a las adquisiciones acceso a muchos más puntos de venta minorista.

Por esta razón, los líderes del mercado medio-bajo (middle market) suelen buscar una empresa más grande para que los adquiera. A medida que las operaciones pasan de marcas incipientes a emergentes, frecuentemente descubren que sus capacidades (en recursos humanos, marketing, cadena de suministro y gestión) se extienden hasta su punto de quiebre. Se han vuelto demasiado grandes para mantener bajo y escaso el nivel de personal, pero aún son demasiado pequeñas para completar la estructura corporativa. Ser comprado por una organización más grande, con mayor capacidad gerencial, podría ser la forma más segura de crecer.

Ejemplo: en el mundo de las adquisiciones de restauranes, pocas empresas han sido tan activas, o tan enfocadas, como JAB. Desde 2012, el holding alemán ha estado construyendo un imperio de café y panadería. Comenzando con Peet’s Coffee and Tea en 2012, JAB compró Keurig Green Mountain (2015), Krispy Kreme Doughnuts (2016), Panera Bread (2017) y, más recientemente, Pret a Manger (2018). Además de ganar participación de mercado en el segmento de café-panadería, JAB también está presionando a los competidores para que hagan sus propios movimientos en grande, como lo demuestra el acuerdo de distribución masivo de $ 7 mil millones de Nestlé con Starbucks.

10. Ganancias por Comprar Barato, Vender Caro

Por supuesto, esta no es la forma más fácil de ganar dinero. Cambiar el concepto de restaurante en problemas, especialmente uno en el sector de comida informal, es una tarea que solo los más valientes de la industria están dispuestos a asumir. Pero las recompensas potenciales están a la altura del desafío, ya que un giro exitoso genera un retorno de la inversión de diez a veinte veces.

En marzo de 2018, Spice Private Equity adquirió Bravo Brio Restaurant Group por 100 millones de dólares. La última valoración registrada de la empresa fue de 2,8x (EV/EBITDA) en diciembre de 2017, muy por debajo de la mediana de la industria de 10,6x. Estos precios de remate ofrecen a los nuevos propietarios una oportunidad increíble de construir valor durante el período de tenencia. Si Spice puede llevar la valoración de Bravo Brio hasta la mediana de la industria, sin hacer ninguna mejora en el EBITDA, el valor de la empresa se multiplicaría por más del doble.

Trabajar con Asesores Especializados en Adquisiciones de Restaurantes

Lado del Comprador

Se necesitan conocimientos jurídicos, financieros, tecnológicos, comerciales y operativos. Y aunque muchas empresas de restaurantes tienen gran parte de esto internamente, o incluso pueden haber obtenido el talento y la propiedad intelectual en estas áreas a través del proceso de adquisición, a menudo resulta excesivamente oneroso y una carga para el sistema cuando se produce una adquisición, además del día a día de las operaciones existentes. Contratar expertos en la industria contribuye a llevar esa carga y asegurar resultados óptimos.

Lado del Vendedor

Ya sea desprendiéndose de algunas unidades, incorporando a un socio o incluso vendiendo la empresa por completo, los asesores expertos pueden ayudar a encontrar el inversor adecuado, guiar y acelerar el proceso de inversión y dar una segunda opinión sobre lo que es una valoración justa.

La búsqueda de nuevas oportunidades puede ser muy beneficiosa con un socio que ayude a aligerar la carga, principalmente cuando ese socio tiene experiencia especializada en áreas funcionales críticas para el panorama de fusiones y adquisiciones de restaurantes.

Cómo Puede Ayudar Aaron Allen & Associates

Ayudamos a las empresas de servicios de alimentos del mercado medio y a los inversores como asesores de fusiones y adquisiciones tanto de lado del comprador como de lado del vendedor. Nuestros clientes incluyen cadenas de restaurantes, proveedores de tecnología de servicios de alimentos y formatos alternativos de servicios de alimentación. También nos especializamos en carteras multinacionales, multi-marca y transacciones transfronterizas.

Nuestros servicios de asesoría en M&A para la industria de restaurantes y servicios de alimentos incluyen:

- Ideación de Tesis de Inversión

- Escaneo del Panorama del Mercado

- Evaluación de la Preparación para M&A

- Desarrollo de Presentaciones a Inversores

- Búsqueda de Acuerdos e Identificación de Objetivos

- Diligencia Debida Comercial

- Diligencia Debida Operativa

- Estrategias de Creación de Valor

- Integración Post-Adquisición

- Instalación del Consejo de Administración y Gerencia

- Planificación del Crecimiento y la Expansión

- Estrategia de Salida al Mercado

- Optimización del Rendimiento

- Planificación de la Cartera y Racionalización

- Sociedades Operativas

- Participación y Asesoría en el Consejo de Administración

Vamos más allá de los tres modelos de estados financieros para identificar y desbloquear el potencial atrapado y las oportunidades de creación de valor mediante la construcción de una perspectiva, desde los datos más detallados hasta el panorama general de un mercado global, aplicamos un proceso analítico basado en datos combinado con una profunda experiencia y conocimientos especializados en la industria de los servicios de alimentos.

Acerca de Aaron Allen & Associates

Aaron Allen & Associates trabaja junto a los altos ejecutivos de las principales empresas de hostelería, cadenas de restaurantes, y servicios de alimentación del mundo para ayudarles a resolver sus retos más complejos y lograr sus más ambiciosos objetivos. Hemos ayudado a nuestros clientes con inteligencia corporativa, estrategias de optimización de cartera, diagnósticos basados en datos, análisis avanzados y enfoques holísticos para la estrategia empresarial y de la marca.

Nuestros clientes abarcan seis continentes y más de 100 países, y en conjunto registran más de $300 mil millones en ingresos. A lo largo de más de 2 000 contratos, hemos trabajado en casi todas las zonas geográficas, categorías, gastronomía, segmentos, modelos operativos, tipos de propiedad y fases del ciclo de vida empresarial.